VAT税务知识

一、VAT税与EORI

1、什么是VAT

VAT指的是增值税税号,VAT即Value Added Tax、附加税、欧盟的一种税制,自动附加在商务活动产生的费用当中。

2、什么是EROI

EORI (Economic Operators’ Registration and Identification)号码是由欧盟成员国的海关颁发给企业或个人与海关交流的唯一必备数字标识,一国注册全欧盟通用。

3、EORI号和VAT的区别

EORI号码用于跨境贸易清关,是欧盟国家内清关必备的欧盟税号,特别针对国际进出口贸易企业及个人必备的一个登记税号。而和VAT不同的是,无论申请方是否有VAT,如果进口方要以进口的名义将货物进口到欧盟国家,同时想要申请对应国家的进口税的退税费用,都需要提交EORI 登记号,同时申请进口退税也需要有 VAT 号。

二、如何申请VAT税号

以下三种情况是需要注册VAT税号,可以自行申请也可以找代理注册。

1、欧盟成员国卖家,只要年销售超过8.1W(14/15财年)。

2、非欧盟成员国的卖家,只要你的商品的最后一程投递是从欧盟发出的,如果要做FBA或海外仓,按规定都要注册VAT并缴纳的(比较贴切的案例就是使用欧盟仓储的中国卖家)。

3、从中国直邮的中国卖家,累计12个月销售额超过7万英镑,需要注册VAT并按规定申报和缴纳销售税。只要你符合以上任意一个条件,您必须注册VAT并按规定申报和缴纳销售税。我想大部分卖家都会达到这个数,先注册个税号保险点。

如何申请(以英国为例)

1、申请所需材料

个人、英国公司、中国公司或者香港公司都可以申请英国税号。

个人申请需要提供:

- VAT申请表;

- 申请人护照或身份证正反两面扫描件;

- 地址证明。

以下证明文件任选两种:近期银行卡账单;近期信用卡账单;购房贷款明细;租房合同;出生证明。

英国公司、中国公司或者香港公司申请英国税号需要提供:

- VAT申请表;

- 公司法人护照身份证正反两面扫描件;

- 英国公司注册证书或国内营业执照扫描件或香港公司注册证书和商业登记证的扫描件;

- 地址证明。

地址证明可以是以下文件任选两种:近期银行卡账单;近期信用卡账单;购房贷款明细;租房合同;出生证明。

2、申请步骤

注册VAT分两个渠道,一是线上注册,二是线下邮寄注册,下面介绍英国VAT线上注册方式。

(1)进入英国政府网站。

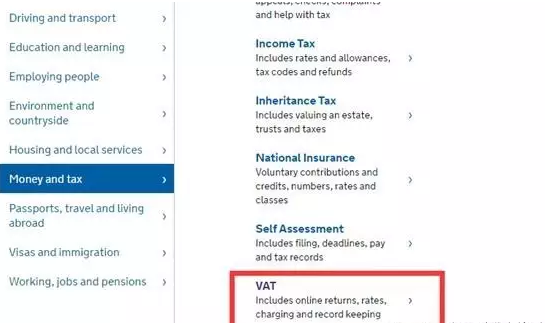

(2)点击Money and Tax,进入到英国税务局网站(HMRC)然后点击VAT。

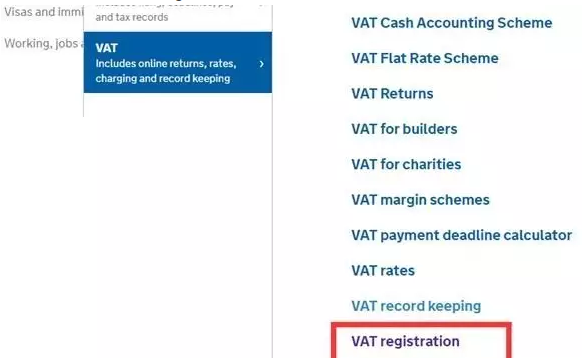

(3)在列表中找到VAT Registration。

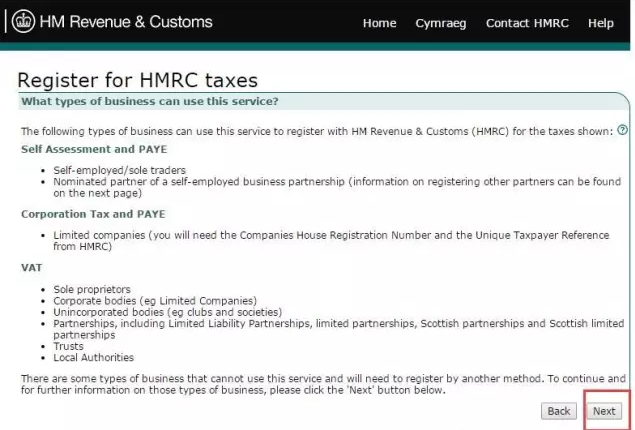

(4)这样我们就到下图这注册页面了。

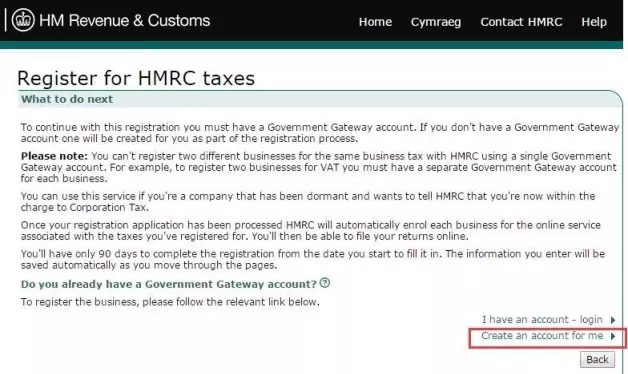

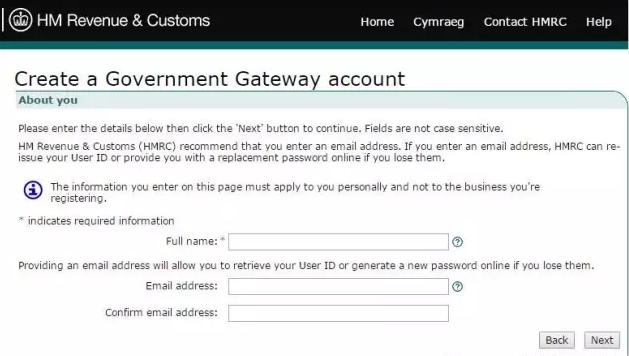

(5)点击Next之后我们需要创建一个Gateway账号,以后就是通过登录这账号来完成税务相关事项的。注意一个账号只能用于一种税种。

(6)创建Gateway账号只需简单填写姓名、eMail、密码等信息(姓名与VAT主体一致,以公司主体注册VAT的,用法人姓名;务必真实)。

(7)创建完毕,登录账号继续注册VAT,选择税务类型。

这里一共是有四种税务服务可进行在线注册办理的,这里我们选择VAT。

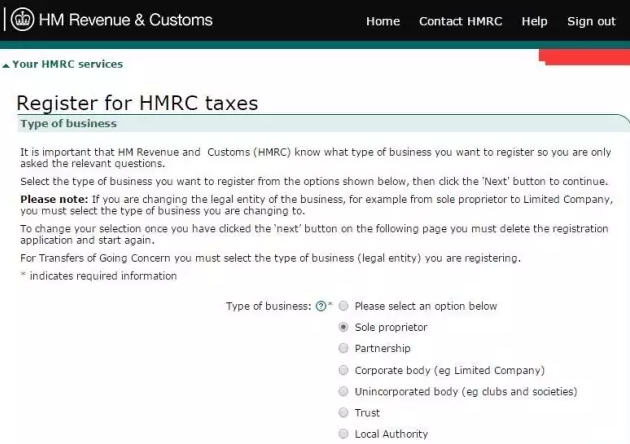

(8)选择主体类型。

根据您的实际情况进行选择,个人注册选择Sole Proprietor,公司注册选择Corporate Body即可。

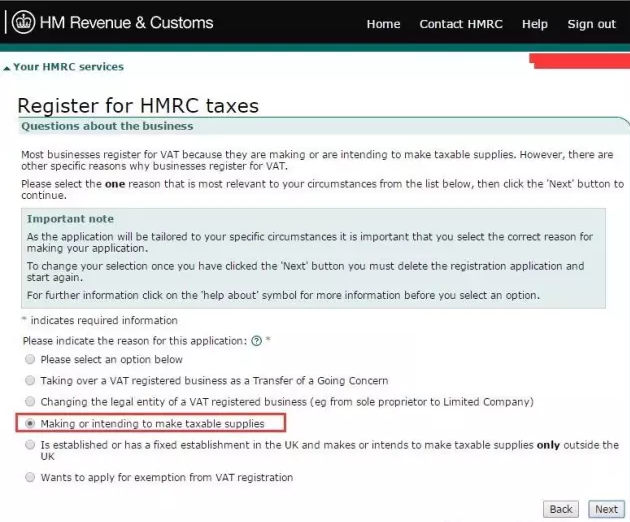

(9)选择注册VAT原因。

申请VAT原因:Making or intending to make taxable supplies。

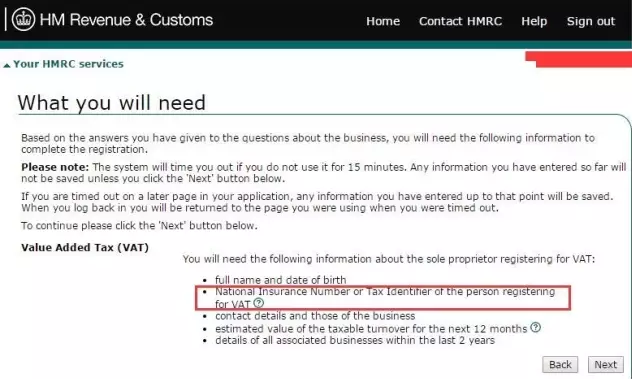

(10)接下来提示申请VAT需要提供哪些信息资料,这里我们选择的是个人注册申请,所以要求的资料是对应个人的。

(11)继续注册,如实完整的填写以下资料,总结下,所填写的包括联系方式、住址、营业地址、经营范围,如实填写即可。

(12)开始填写资料,第一项,About you:

勾选“I do not have a National Insurance number”,然后在下面选择China,在Tax identification number那行输入纳税编号。最后一框留空。

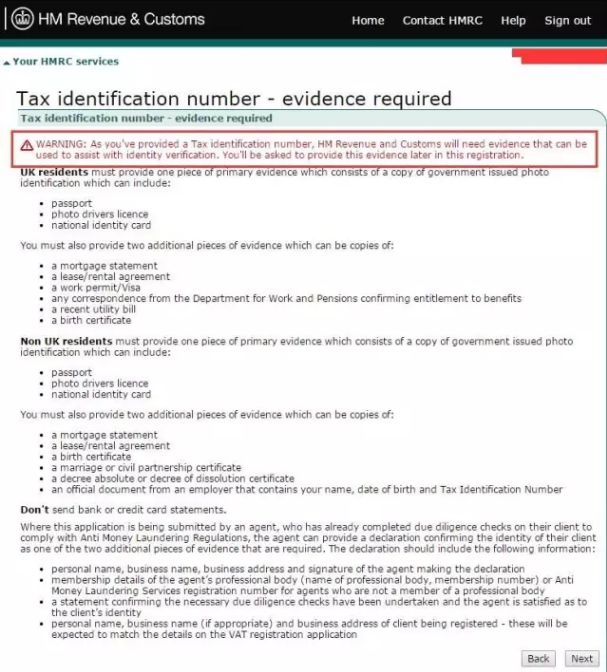

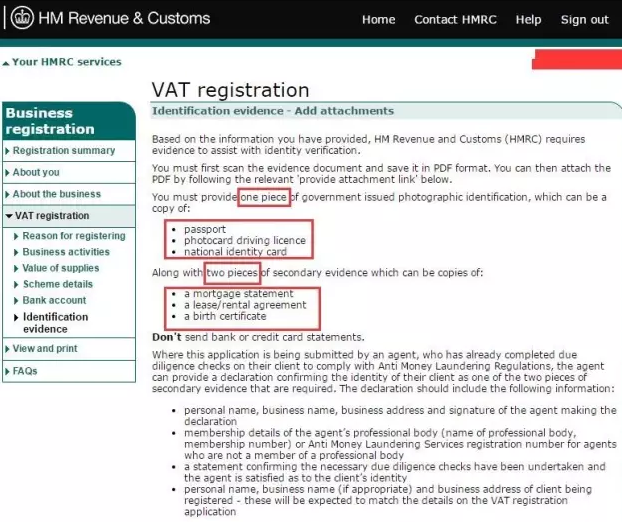

(13)这里有个提示,提供纳税编号的需要提供相关证明以及其他证件资料,包括:护照、驾照、身份证扫描件(三选一);贷款证明(房贷)、租赁合同、出生证明、结婚证、法院相关证书(判决、传票等)、劳动合同(需包括出生日期及纳税编号)扫描件(五选二)。

(14)继续填写资料,家庭地址信息(Non-UK Address)。

提示:每行有27个字符限制,尽量用拼音填写地址;省份可不写;邮编务必填写,可跟在城市后面。

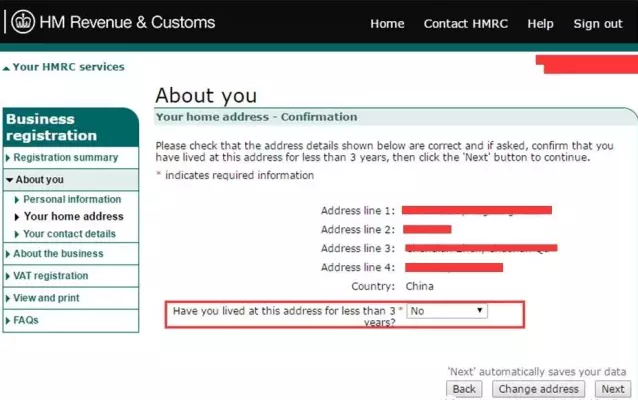

(15)Have you lived at this address for lessthan 3 years?

若在此住址居住少于3年,选择Yes,则需要提供上一个居住地址,建议如实填写,或者直接填写身份证上的地址。

(16)联系方式填写,电话号码注意加国际区号86。

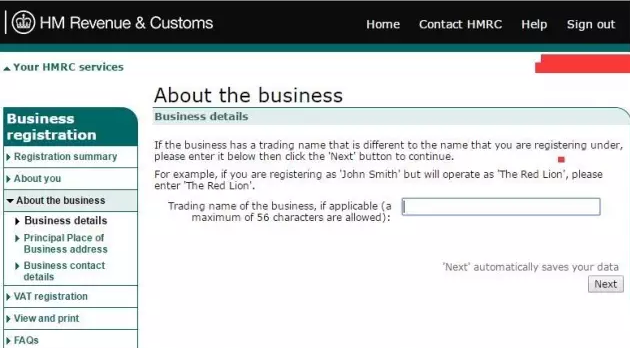

(17)经营活动详情填写,主体名称,相当于店名,可不填。

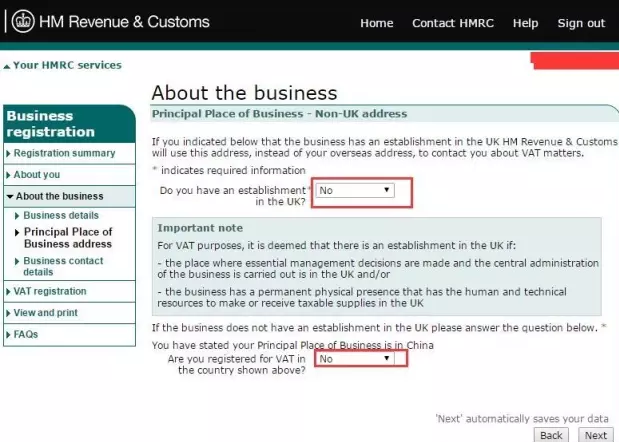

(18)经营地址,HMRC会以此为通邮地址,建议与住址一致。

确认地址属性,选择No。

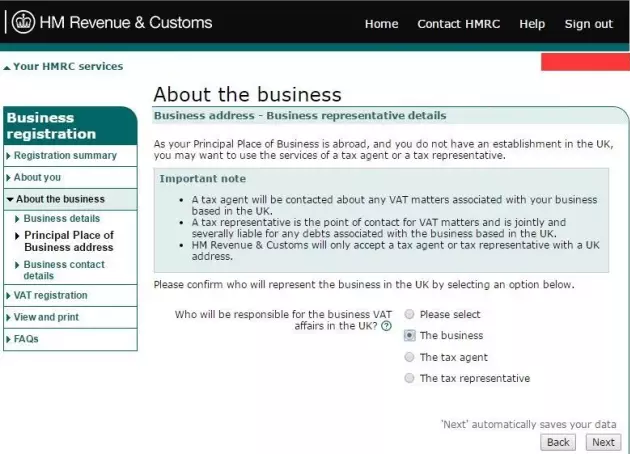

(19)确认VAT税务责任人。

HMRC不要求税务主体在英国境内有税务代表或代理,但若税务出现问题,如不申报、虚报,则有很大可能被强制要求指定税务代表,税务代表具有连带责任。

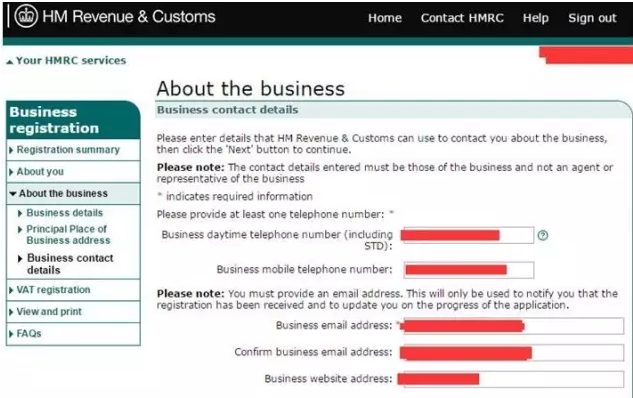

(20)确认商业联系方式,HRMC通过你提供的信息与你联系有关申请事宜,建议与个人联系信息一致即可。

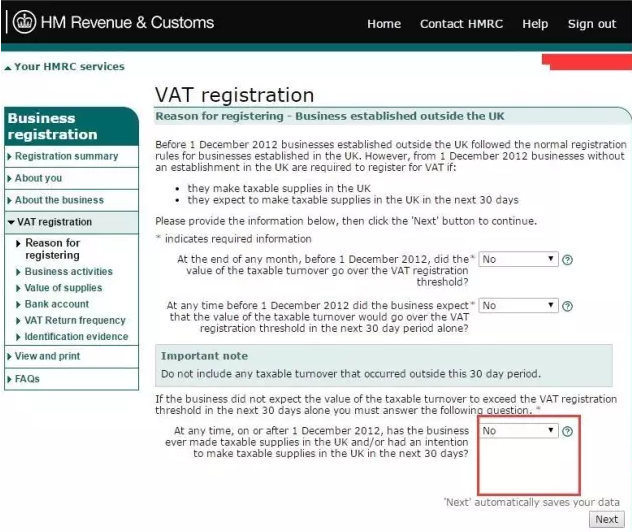

(21)填写目前在英销售及VAT详情。

注意:我们这里作为一个全新的主体申请VAT,上面前两项都选择No,如果您是想补缴过往税款,则可如实填写过去VAT销售情况,只要补缴税款及滞纳金,也是符合税法要求的。至于第三项,若在接下来30天内会产生VAT,则选Yes,选No,需再给确切的时间(不迟于注册生效3个月内纳税)

(22)填写经营信息,注意不能包含标点符号。

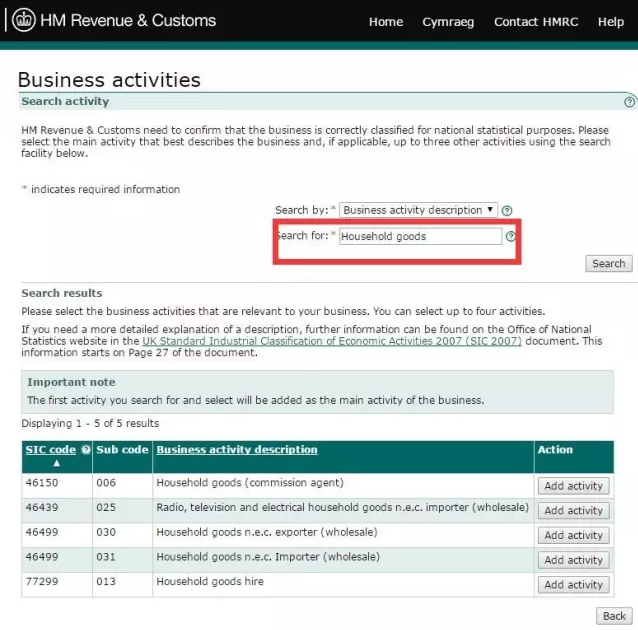

(23)行业类型,需要行业关键词,选择相关商业类型。

注意:若是申请Flat Rate Scheme,不同经营范围税率是不同的。如何申请,后文有提及。

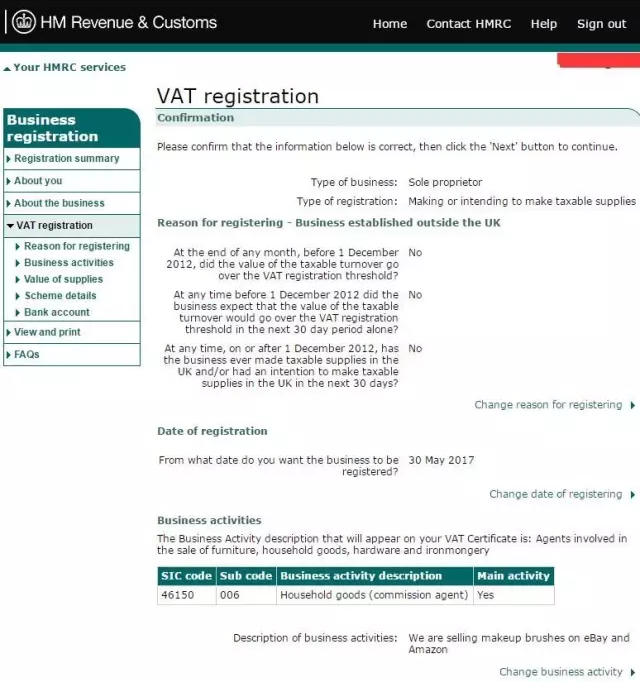

(24)继续确认信息。

(25)如实填写预计销售数据。

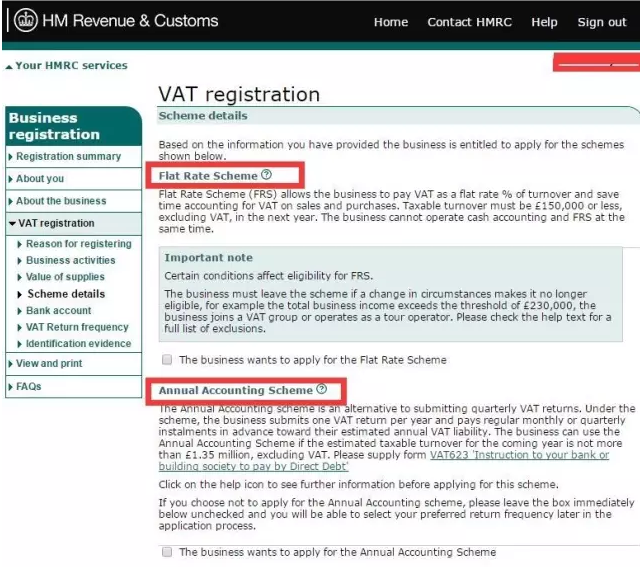

(26)重要:加入Flat Rate VAT与Annual Accounting Scheme。

注意:使用固定税率年销售额不能超过£150,000,且无法进行进项或进口VAT抵扣。

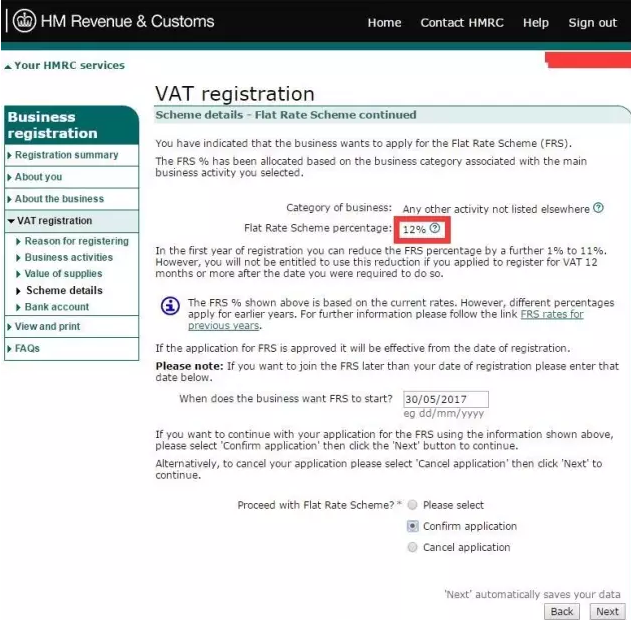

(27)确认固定税率申报信息。

确认固定税率计划实行日期。

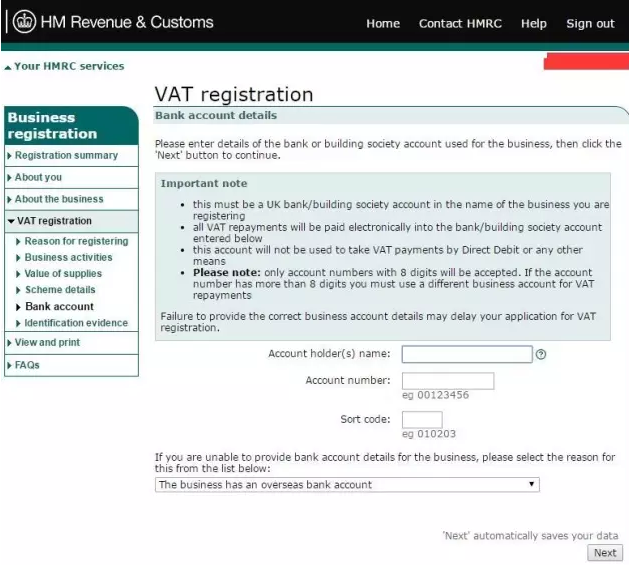

(28)确认时间周期、缴款方式。

注意:Method of Payment留空就可以。缴税以后可以使用如P卡、WF等,也可电汇缴税。

(29)确认信息。

(30)最后一步,上传相关证件照:

包括:护照、驾照、身份证扫描件(三选一);贷款证明(房贷)、租赁合同、出生证明、结婚证、法院相关证书(判决、传票等)、劳动合同(需包括出生日期及纳税编号)扫描件(五选二)。

注意:完成注册后要注意留意HMRC的邮件,及查看挂号信箱,税局会邮件或邮寄通知相关资料补充等事宜。一般情况下,线上注册6周左右便可完成。注册通过后,税局会把VAT号码信息发送到你的电子邮箱及Gateway Account。

三、VAT税申报

季度申报

每个VAT税号每3个月需要向英国的税务部门(HMRC)进行一次当季度进口和销售情况的申报,结算当季度该VAT下的所有进口税(IMPORTVAT)和销售税(SALESVAT)。季度申报VAT=销售税-进口税,销售税大于进口税则缴纳额外的销售税,反之则退返超出的进口税。做季度申报最重要的目的是向HMRC缴纳当季度的销售税。

申报所需材料

1、进项单据,即进口增值税纳税文件,C79文件或 物流公司提供的账单;

2、销项单据,即开具给客人的账单或销售数据或银行月度账单;

3、采购及销售数据,货品采购单据;

4、其他费用单据,即在英国当地产生的费用单据。

英国VAT报税流程

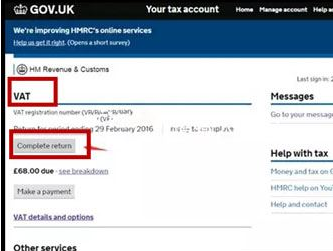

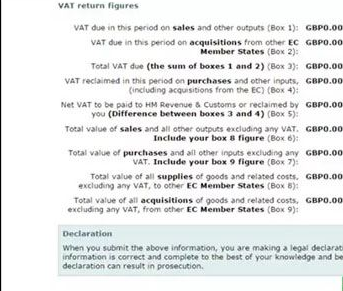

首先,进入英国税局官方网站,选择VAT界面,点击”Complete return”按键进入下一步。

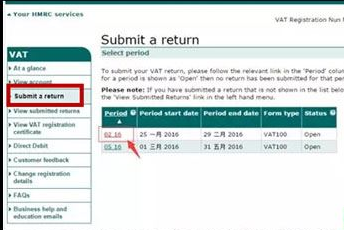

在展的界面点击”submit a return”,选择英国VAT申报期,进入下一步英国VAT报税流程。

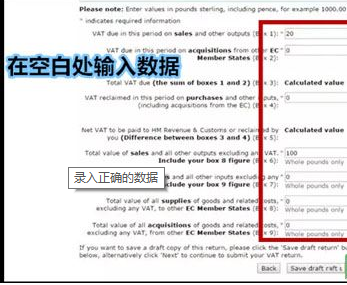

第三步,在界面的空白处里,录入正确的数据,点击下一步。

进入一步后,就会跳转到英国VAT报税总清单的界面。

提交之后,英国VAT申报数据会进行更新。

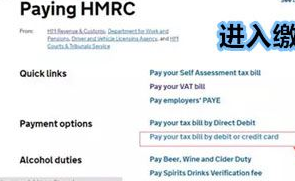

数据更新之后,就可以进入缴税界面,点击“用借记卡或信用卡支付税款”(pay your tax billt by debit or credit card),如果是零申报不需要纳税的话,就不用再行缴纳进入下一步。

进入这个界面后,在”BUSINESS TAX”点击“pay you VAT till”进入”英国VAT报税流程下一步,支付应缴纳英国VAT。

在选择你想支付的税(pay your tax bill by debit or credit card)点击“VAT”选项,进入下一步。

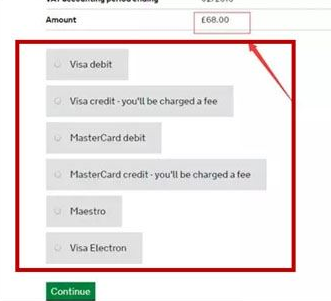

中国国内信用卡一般是不能直接在英国税局网站支付的,所以,一般卖家英国VAT报税流程后,再选择P卡和WF卡进行支付。当卖家用到这一步的时候,英国VAT报税流程就结束了。

三、关于VAT的常见问题

1、什么是英国VAT增值税?

VAT是增值税(Value Added Tax)的简称,它适用于在英国境内产生的进口,商业交易以及服务行为。VAT增值税(Value Added Tax)适用于那些使用海外仓储的卖家们,因为您的产品是从英国境内发货并完成交易的。VAT销售增值税和进口税是两个独立缴纳的税项,在商品进口到英国海外仓时您缴纳过商品的进口税,但在商品销售时产生的销售增值税VAT您也需要缴纳。如果您的产品使用英国本地仓储进行发货,就属于英国的VAT增值税应缴范畴,我们建议您尽早找到解决方案注册VAT号码并申报和缴纳税款,让您可以合法地使用英国本地仓储发货和销售。

2、VAT增值税的税率是多少?

VAT增值税有三种税率:20% 的标准税率(适用于绝大多数商品和服务);5% 的低税率(比如家庭用电或者汽油等);0% 的税率(适用于极个别情况)。卖家需缴纳的实际VAT=销售税VAT—进口增值税(IMPORTVAT)。

进口增值税(IMPORTVAT)=(申报的货物价值+头程运费+关税)×20%(进口增值税卖家是可以申请退回的),通常销售税VAT是指货物卖出后,要上缴的售后税,不同类别的产品收取的增值税VAT费率也不同,绝大多类产品按标准VAT税率20%计,在欧盟市场,一般销售税VAT由客户承担的,即:销售税VAT=产品定价(税前价格)×20%(这是客户承担的)。需要注意的是,增值税VAT号码是唯一的,您所使用的海外仓储服务公司不能帮您代缴增值税,您也不能使用海外仓储服务的公司或其他个人的VAT号码作为自己的增值税账号。

3、如何缴纳VAT增值税?

VAT税号注册后,有两种途径申请退税(进口增值税)和缴税(销售税VAT):使用英国税务部门的官方在线操作系统自行申报;指定正规会计师代为操作。

由于欧洲税务申报需要非常专业的税务知识以及外语能力,所以我们建议客户委托专业的会计师帮您做税务申报。注:VAT税号申请通过后,请务必要进行税务申报,每季度申报一次,以免VAT税号被政府冻结。如果客户不依法进行VAT税务申报,造成VAT税号被冻结或其他法律责任都由客户自己承担。

4、卖家不缴纳增值税会有什么后果?

卖家被要求进行真实、及时、准确的税务申报。如果故意延误,错误或虚假申报,都可能受到英国税务海关总署(HMRC)包括货物查封、向电商平台举报导致账号受限、罚款在内等不同程度的处罚。

5、VAT的申报周期是多长?

第一个申报期:商家收到英国VAT号码之后,第一个申报期,会在HMRC的信件说明,商家需要留意HMRC信件所提到的第一个申报期。一般而言,如果商家在 2012年10月21日 取得VAT号码,第一个申报期则是 2012年10月21日-2012年11月30日 。商家需要在 2012年12月1日-31日 之间,把 10月21日-11月30日 的交易如实申报,并且缴纳相应税款。

后续申报期:第一个申报期之后,回复正常的申报期,三个月为一期。由于商家取得增值税号的时间不一样,则不同商家有不同的申报期,与自然季度概念不一致。

6、是否可以使用其他公司的VAT号码吗?

每个增值税VAT号码都是唯一的,您应当申请自己拥有的真实有效的VAT号码。您不能滥用其他公司或其他个人申请的VAT号码作为自己的增值税账号。

7、同一个VAT号码在多个亚马逊账号上,会关联吗?

是的,如果您使用同一个VAT号码在多个亚马逊账号,亚马逊会认为这些账号属于同一个经营人或者公司。

8、使用货代的VAT税号进行清关有什么风险?

多个客户共用同个VAT税号清关,客户头程服务质量及效率不能得到有效保证;若做头程清关的VAT和挂靠在客户销售平台上的VAT不一致,头程清关缴纳的VAT税费在VAT销项税申报环节不能抵扣,即使当期销售税额小于进口所缴的VAT金额,也无法实现退税。

9、什么规模的客户注册VAT比较合适?

凡是从事跨国电子商务交易商家,选择英国仓储服务,无论规模大小,都需要考虑英国VAT的影响,都要依法注册并按时申报缴纳VAT。

10、如果公司名称更改,还可以继续使用以前注册的VAT税号吗?

若只是由于原公司更改了公司名称,公司证书代码不变,可继续使用该VAT号码,你只需要提供新的公司名称以及营业执照,代理通知英国税局对该VAT税号做公司名称更改即可;若是重新注册了公司,公司证书代码已改变,则需要注册新的VAT号码。

11、注册后,每个季度都要交税,客户销售很少,每个季度0申报,是否会有影响?不交税有什么影响?

申请注册VAT下来后,即便没销售额,也需要每季度定期做税务申报,可选择由代理代为申报或自行申报;没有销售额,但当期有进口清关并产生进口税金单,做非0申报,有退税;没有销售额,当期无进口清关,做0申报;有销售额,当期有进口清关并产生进口税金单,做非0申报,进口税金单可抵扣。进>销,有退税;进<销,需补缴抵扣多出的销售税;有销售额,当期无进口清关,或有进口清关,但无进口税金单产生,需做0申报,并缴销售税;若申报后需要缴纳一定税费,请务必在申报回执下来后7个工作日内交税完毕,若延迟交税,HMRC会在延迟日起按当期税额的3%每日计算利息,超过30天后HMRC将出示法庭信件,后果严重会对该纳税人进行起诉。

12、有了英国VAT,可以使用其他欧盟国家海外仓和FBA吗?

首先,要强调的是,英国VAT是否可以在其他欧盟国家清关?答案是可以的。但这种税务设计的前提是货物要转到英国来仓储和销售。按照欧盟的税法规定,货物仓储在哪里就要注册当地的VAT,换句话说,如果一家中国公司注册的英国的VAT号码,并不能“合法的”使用欧洲其他地区的海外仓。当然,有消息称,2020年,欧盟VAT MOSS一体化,这意味着,一个VAT号码统一欧盟指日可待!

其次,中国企业在欧洲各国分别注册VAT是碟中谍(Mission: Impossible),怎么解决这个问题呢?最常见办法就是距离销售(distance sales)比方说,在英国使用海外仓,但是把货物快递到欧盟其他国家的消费者手里。当然,这个销售额并不是无限的,每个国家根据具体要求也有所不同,比如法国2016年为35K欧元,德国100K欧元,超过还是要在当地注册VAT的,另外一种方法,老老实实扎根在一个国家(英国比较方便)然后利用这个欧盟(英国)的公司申请各国VAT MOSS。

13、直邮可以避税吗?

根据欧盟的规定,货值低于15英镑和22欧元的货物入关时,免交VAT,并非单笔销售低于这个金额就免税,这种销售方式往往是已经网络上完成销售的订单邮寄并通关,那么在产品的邮寄标签上就会不可避免的出现最终客人的地址和联络方式,当海关抽查货物时,会根据这个联络方式电话给客人确认最终货值是否真的低于15英镑。

14、注册完英国VAT,是否拥有在英国银行账户?

英国VAT注册后,申请人会获得英国VAT证书及英国EORI海关号信息;英国银行账号需以英国公司身份才能开通,与税号并不相关。

15、我们在申请英国VAT的时候是否要注明我们是跨境电商?

如果不需要,正常的公司运作,是有场地,人工,以及其他的费用,我们可否用这些抵扣我们的成本?申请VAT表格需要填写申请人在英国的贸易形式,申请人可以根据自身的情况填写;如在英国当地产生费用,提供相关单据,可作为进项抵扣材料。

16、每个季度申报英国VAT,都需要我们准备什么材料?

越详细越好。季度税务申报所需材料:进项单据,即进口增值税纳税文件,C79文件 或 物流公司提供的账单;销项单据,即开具给客人的账单 或paypal销售数据 或 银行月度账单;采购及销售数据,货品采购单据;其他费用单据,即在英国当地产生的费用单据。

17、如非在英国经营业务,可完全免税。

例如,我现在的产品在英国,通过英国ebay将其中15000欧元的产品买到了塞浦路斯或者法国,这时候的VAT应该如何退,以及如何缴纳。

是否需在英国缴税,需要看您的产品是否在英国发出并卖出去。按照您说的情况,如果产品是在英国发到法国,卖往法国的销售也是在英国申报,若卖往法国的销售额超过远程销售的限额,则需要在法国申请税号,在法国缴税。

关于退税的情况,只要当季度税务申报的销项增值税比进项增值税少,则为净退税的情况;退税的实现,可申请转回英国的银行账号或税局提供支票。

18、VAT和EORI的关系?

VAT是增值税号码,通常入关需要的是EORI号码,而如果经济实体已经拥有VAT号码,需要在海关激活成为EORI号码,通常为9位增值税号码前面加GB,后面加000。EORI号码也可以在没有VAT的情况下申请,但是需要跟第一票货物的信息一起申请,这里强调,中国的经济实体此路不通。

19、英国VAT能否在德国和法国清关?

通常的处理办法是货物从英国进口,转运至欧洲其他国家,如果以英国为基地发送货物至欧盟其他国家,分为两种情况:A.货物转移;B.距离销售。情况A是必须要在当地进行重复增值税务登记的。情况B,由于销售行为是在欧盟内进行,故享受免税直发,但在每个国家有不同限额限制,以德国为例,每年上限为100,000欧元。又比如法国将会在2016年一月对于B情况由100,000欧元降至35,000欧元。

20、如果拥有VAT账号,未进行VAT申报会怎样?

首先会对下次入关形成风险,其次看税局的反应速度,严重会查封企业库存,追究法律责任。

21、是否应当补缴在VAT申请之前应当缴纳的VAT?

在您申请英国VAT时,您应当诚实地向英国税务部门披露其所需的信息,并在英国税务部门要求时,及时向英国税务部门缴纳VAT申请之前符合其VAT增值税规定的应税税额。

四、缴纳和不缴纳VAT的影响

VAT (Value Added Tax),是欧盟各国联邦税务局规定的“销售增值税”。海外商家和个人纳税者在欧盟各国本地的经营和服务活动,都需要注册VAT税号并履行税务申报义务。

以下三种情况是需要注册VAT税号,可以自行申请也可以找代理注册:

1、欧盟成员国卖家,只要年销售超过8.1W(14/15财年);

2、非欧盟成员国的卖家,只要你的商品的最后一程投递是从欧盟发出的,如果要做FBA或海外仓,按规定都要注册VAT并缴纳的(比较贴切的案例就是使用欧盟仓储的中国卖家)。即便您使用的海外仓储服务是由第三方物流公司提供,也从未在欧盟各国当地开设办公室或者聘用当地员工,您仍然需要交纳VAT增值税。

3、从中国直邮的中国卖家,累计12个月销售额超过7万英镑,需要注册VAT并按规定申报和缴纳销售税。只要你符合以上任意一个条件,您必须注册VAT并按规定申报和缴纳销售税。我想大部分卖家都会达到这个数,先注册个税号保险点。

五、欧洲各国税率及申报周期

欧洲大部分国家主要税率有:标准税率、减免税率、零税率三种:

20%的标准税率(适用于绝大多数商品和服务);

5%的减免税率(比如家庭用电或者汽油等);

0%的税率(适用于极个别情况)。

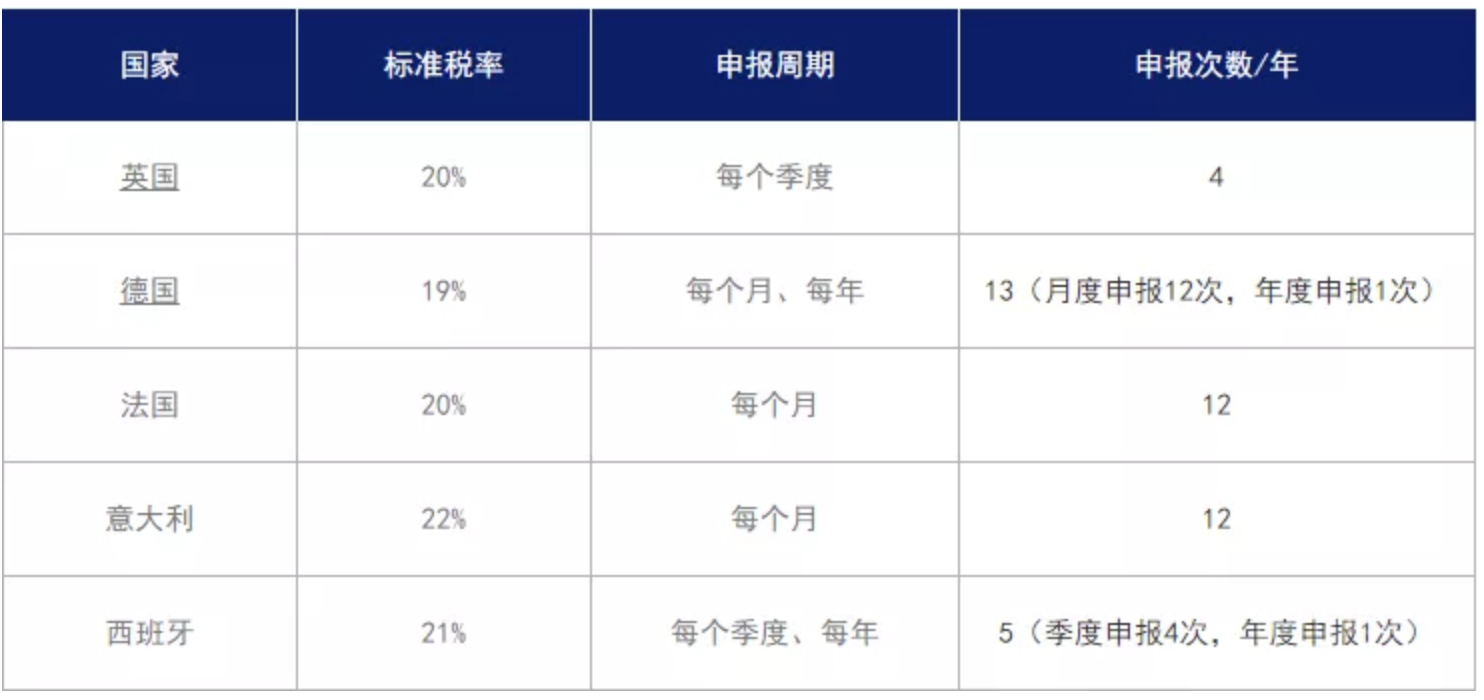

通常情况下卖家都是按照标准税率来申报,各国VAT的税率和申报周期是有区别的:

英德法意西增值税(VAT)注册所需时间及材料

卖家需缴纳的实际VAT=销售税VAT—进口增值税(IMPORTVAT)

进口增值税(IMPORTVAT)=(申报的货物价值+头程运费+关税)×20%(进口增值税卖家是可以申请退回的),通常销售税VAT是指货物卖出后,要上缴的售后税,不同类别的产品收取的增值税VAT费率也不同,绝大多类产品按标准VAT税率20%计,在欧盟市场,一般销售税VAT由客户承担的,即:销售税VAT=产品定价(税前价格)×20%(这是客户承担的)。需要注意的是,增值税VAT号码是唯一的,您所使用的海外仓储服务公司不能帮您代缴增值税,您也不能使用海外仓储服务的公司或其他个人的VAT号码作为自己的增值税账号。

VAT的申报周期是多长?

第一个申报期:商家收到英国VAT号码之后,第一个申报期,会在HMRC的信件说明,商家需要留意HMRC信件所提到的第一个申报期。一般而言,如果商家在 2012年10月21日 取得VAT号码,第一个申报期则是 2012年10月21日-2012年11月30日 。商家需要在 2012年12月1日-31日 之间,把 10月21日-11月30日 的交易如实申报,并且缴纳相应税款。

后续申报期:第一个申报期之后,回复正常的申报期,三个月为一期。由于商家取得增值税号的时间不一样,则不同商家有不同的申报期,与自然季度概念不一致。